临近年终,酒类行业的整体情况如何,与往昔相比,发生了哪些变化,又有哪些新的特点,是行业人士关心的话题。

产量是产品市场需求与消费意愿的重要体现。从总体上看,在消费增长尚未走出弱复苏,走上快车道的经济大环境下,除啤酒增长外,白酒、葡萄酒等酒种产量仍维持下行通道,尽管10月当月下降幅度有所收窄,但全年累计下降已成定势。行业最新发布的数据显示:2023年10月,中国规模以上企业白酒产量41.10万千升,同比增长2.50%;1-10月,规模以上企业白酒产量347.80万千升,同比下降7.70%;啤酒方面继续维持微弱增长,10月产量184.7万千升,同比增长0.4%;1-10月规模以上企业啤酒产量3180.4万千升,同比增长2.2%;10月,规模以上企业葡萄酒产量1.1万千升,同比下滑8.3%。前10个月规模以上企业葡萄酒产量11.1万千升,同比下滑14%,但环比趋势趋稳。近年来,酒类产量下降已令行业见怪不怪,产业结构的调整与产品的高端化趋势,使酒行业总体效益不降反升,并未受产量的影响,而在当下消费市场变弱的情况下,这种趋势是否面临挑战,需要顺势而为呢?

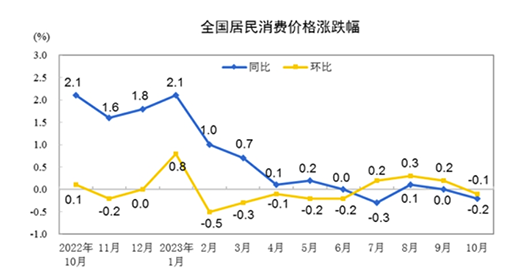

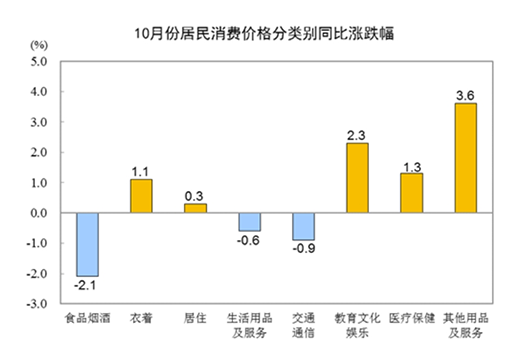

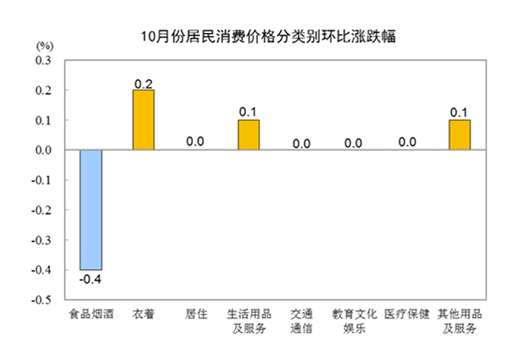

价格的变化,部分反映出消费主体的消费意愿与供需关系,为我们带来一些新的启示与思考。10月份,全国居民消费价格同比下降0.2%,环比下降0.1%,其中食品烟酒类价格同比下降2.1%,影响CPI(居民消费价格指数)下降约0.61个百分点;环比下降0.4%,影响CPI下降约0.12个百分点。

城市居民消费价格同比下降0.1%,农村下降0.5%;食品价格同比下降4.0%,非食品价格上涨0.7%;消费品价格下降1.1%,服务价格上涨1.2%。1--—10月平均,全国居民消费价格比上年同期上涨了0.4%。

当月居民消费价格的下降反映出,特别是烟酒类价格的下降,反映出在消费相对集中的中秋、国庆长假期间,在消费动力不足的情况下,消费者购买意愿尚未恢复到疫情前水平,酒类流通领域的较长周期库存消化压力,也导致商家对终端市场的价格上涨缺乏信心与预期,这些都将对今年酒类价格的总体走势带来影响。

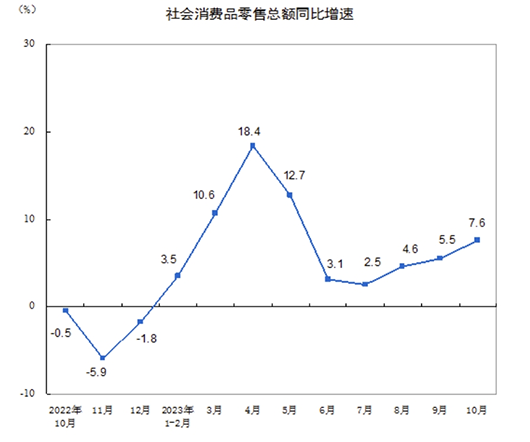

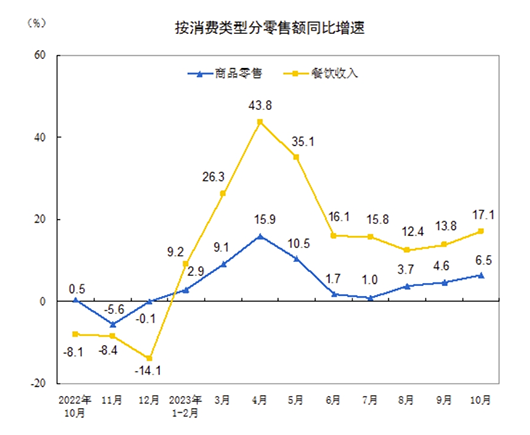

从行业总体销售的情况观察,至少到今年10月份,行业效益维持了合理的正增长,特别是在反映国民日常生活消费水平的快消品领域,保持了信心与活力。数据显示:今年10月份,我国社会消费品零售总额43333亿元,同比增长7.6%,其中城镇消费品零售额37479亿元,同比增长7.4%;乡村消费品零售额5854亿元,增长8.9%;前10个月,社会消费品零售总额385440亿元,同比增长6.9%,其中城镇消费品零售额333889亿元,同比增长6.8%;乡村消费品零售额51551亿元,增长7.6%。

在与酒类相关度较大的餐饮方面,10月份,餐饮收入4800亿元,增长17.1%。1-10月份,餐饮收入41905亿元,增长18.5%。10月份,烟酒类零售总额达458亿元,同比增长15.4%,前10个月烟酒类累计零售4489亿元人民币,与去年同期相比,增长10.3%。

当然,除了产量、价格、零售额及时反映消费市场,更重要的体现酒类市场阴晴的指标还是行业利润的表现。从今年前9个月的情况来看,第三季度工业生产企业的利润率已经成为转折的关键结点,前三季度酒饮料茶行业利润由上半年同比下降转为增长5.6%,加之10月份的各方数据综合,这也预示着下半年将有可能实现行业利润保持增长。

从总体上看,酒类行业产量继续下降,价格回涨乏力的情况下,零售总额维持了两位数的增长,体现出市场与商家坚持去库存,以价格换取市场与空间的做法已初见成效。

从产品价格与结构调整上看,尽管茅台已率先吹响了价格提升的号角,但毕竟今天的茅台价格已经不仅仅是酒类一个行业的标杆与信号,其影响无论对于同业者,还是消费市场的反响仍有待观察。《中国酒业》注意到,更多的厂商从自身实际出发,选择了理性看待这一涨价信号。

相信,随着年底的临近,消费的进一步活跃,通过厂商、行业组织与产业链上下各方的共同努力,一定会为接下来进一步优化产品结构与激活市场,保持利润增长,打下了良好的基础。